Ich kann mich noch daran erinnern, als ich versucht habe mein erstes ETF Portfolio zusammenzustellen. Ich war überfordert und etwas verloren. Vielleicht geht es dir gerade auch so.

Aber ein ETF Portfolio für einen Anfänger zusammenzustellen ist mit den Schritten, die ich dir in diesem Beitrag zeige gut zu meistern. Damit du nicht aufs Glatteis gerätst und stets in der Spur bleibst, bleib einfach dran. Am Ende zeige ich dir noch ein Portfolio für Anfänger, so wie ich es machen würde.

Ich werde in diesem Beitrag 3 verschiedene ETF Portfolios für Anfänger aufbauen und dir Schritt für Schritt die Gedanken dahinter erklären. Wie sich ETFs grundsätzlich in den Risikoklassen unterscheiden, hast du ja in diesem Beitrag schon gesehen. Wenn nicht, schau es dir nochmal an, denn ich werde nicht mehr näher darauf eingehen.

Jeder von uns hat unterschiedliche Ziele, worauf er Geld ansparen will. Diese Ziele müssen wir genau definieren, um auch an unser gewünschtes Portfolio zu gelangen. Deswegen würde ich dich jetzt bitten, kurz Pause zu machen und dir persönlich zu notieren, was du überhaupt genau möchtest. Ist dir deine Altersvorsorge besonders wichtig? Oder möchtest du in absehbarer Zeit ein neues Auto kaufen? Ist eine eigene Immobilie dein Traum, oder möchtest du einfach ein sicheres finanzielles Polster auf der Seite haben.

Wenn du nun genau deine Ziele definiert hast, können wir den nächsten Schritt angehen. Die von mir genannten ETFs sollen nur als Richtlinie dienen. Es handelt sich hier um meine persönliche Meinung und nicht um den heiligen Gral des Investierens.

Da wir in hunderte verschiedene ETFs investieren können, werde ich dir immer die Indexfonds zeigen, welche über eine gewisse Größe, Bekanntheit und auch positive Performance verfügen.

Um überhaupt den passenden Indexfonds zu finden, brauchen wir eine Informationsquelle. Diese sollte am besten übersichtlich, informativ und kostenlos sein. Hierzu gibt es mehrere Möglichkeiten. Ich nutze gerne die von extraetf. Die Informationsquelle ist für mich sehr übersichtlich und der kostenlose Umfang meiner Meinung nach unschlagbar. Nachdem ich mich mit meiner E-Mail-Adresse registriert habe, habe ich Zugriff auf viele hilfreiche Tools, welche wir uns gleich noch zunutze machen werden.

Ein ETF Portfolio besteht im Grunde aus zwei verschiedenen Komponenten. Dem Risikobehafteten Teil und dem Risikoarmen Teil.

Wie unterscheiden sich diese Komponenten?

Der Risikobehaftete Teil soll langfristig für die Rendite sorgen. Dazu gehören unter anderem ETFs, welche auf Aktien basieren. Da diese teils hohen kurzfristigen Schwankungen ausgesetzt sind, und im schlimmsten Fall zu teils hohen Verlusten führen können, wenn sie nicht ausreichend diversifiziert sind, wird dieser Teil unseres Portfolios auch der risikobehaftete Teil genannt.

Der Gegenspieler hierbei ist der Risikoarme Teil. Ganz wichtig, ich rede nicht vom risikolosem. Denn eine Geldanlage ganz ohne Restrisiko gibt es einfach nicht. Dieser Teil soll unser gesamtes Portfolio bei einem Wirtschaftsabschwung und fallenden Aktienkursen auffangen. Der Risikoarme Teil besteht in unserem Fall aus Staatsanleihen. Diese Staatsanleihen sind im besten Fall noch in unserer Heimatwährung Euro notiert, um Wechselkursrisiken und Wechselkursveränderungen nicht zum Opfer zu fallen.

Wenn du dir vielleicht die Frage stellst, warum ich nicht von Unternehmensanleihen rede, dann deswegen, weil ich persönlich Unternehmensanleihen zum risikobehafteten Teil eines Portfolios zähle. Unternehmensanleihen können merklich mehr Schwanken als Staatsanleihen. Denn diese richten sich immer nach dem zugrunde liegenden Unternehmen. Somit entwickeln sich Unternehmensanleihen tendenziell wie die Aktie des jeweiligen Unternehmens.

Wie ich das Verhältnis vom risikobehafteten zum risikoarmen Teil im Portfolio setze, hängt ganz alleine von meinem Gefühl und meinem Ziel ab. Nur weil dein Freund oder Nachbar mit höheren Schwankungen zurechtkommt, musst du nicht blind dieser These folgen. Setze einfach den für dich passenden Rahmen, um langfristig auch hinter deiner Investmententscheidung stehen zu können.

Das erste Portfolio bauen wir nun für jemanden auf, der keine bestimmten finanziellen Ziele definiert hat. Diese Person möchte einfach ein paar Reserven aufbauen, erste Erfahrungen mit dem investieren in Indexfonds sammeln oder einen Grundstein legen, um darauf später weiter aufbauen zu können.

Ein Verhältnis von Risikoarm zu Risikobehaftet von 70:30 ist ein guter Beginn, erste Erfahrungen zu sammeln und trotzdem einen Grundstein zu legen.

Beim Risikoarmen Teil kannst du bei Portfolio 1 sogar unter zwei verschiedenen Komponenten wählen. Wenn du keine Staatsanleihen möchtest, nutze einfach ein Tagesgeldkonto. Bei einem Tagesgeldkonto kannst du jederzeit bei einem kurzfristigen Geldbedarf darauf zugreifen.

Um den passenden ETF auf Staatsanleihen zu finden, nutzen wir einfach die Suchfunktion.

Wenn wir nun eingeloggt sind, können wir diesen ETF in unser Musterportfolio aufnehmen.

Den risikobehafteten Teil decken wir nun mit einem aktienbasierten Indexfonds ab. Dazu gehen wir wieder in die Suchmaske.

In Portfolio zwei geht es um jenen Investor, welcher noch relativ jung ist, am Anfang seines Arbeitslebens steht und weiß, dass er ungefähr in 10-15 Jahren eine Familie gründen möchte. Dazu benötigt unser Investor Geld für eine größere Wohnung, alles was man benötigt, um die eigene Familie zu versorgen und vielleicht darf er sich dann auch selber noch ein kleines Hobby leisten.

In diesem Beispiel haben wir einen großen Vorteil, denn unser Geldbedarf liegt etwas in der Zukunft. Mit einer Anlagedauer von über 10 Jahren, haben wir einen größeren Spielraum, um unseren risikobehafteten Teil etwas zu erhöhen. Kurzfristige Schwankungen können in diesem Zeitraum besser ausgeglichen werden und die langfristige Renditeerwartung ist somit höher.

Da wir aber ein genaues Ziel haben und einen genau definierten Zeitraum, würde ich es mit dem Risiko nicht zu sehr übertreiben. Als risikoarmen Teil würde ich bei dem von uns ausgewähltem Staatsanleihen ETF bleiben. Wir haben diesen ausreichend analysiert und verstehen ihn auch. Wenn du jedoch einen anderen Anleihe ETF bevorzugst, kannst du diesen natürlich auswählen und besparen.

Beim risikobehafteten Teil können wir entweder den genau selben ETF nehmen wie in Portfolio 1 oder du nutzt die Suchfunktion und entdeckst andere Indexfonds, welchen deinen Anlagekriterien entsprechen. Wichtig nur dabei ist, dass diese ausreichend breit gestreut sind und nicht zu sehr auf eine Branche oder ein Land konzentriert ist.

Das Verhältnis von risikoarm zu risikoreich würde ich bei ungefähr 40:60 ansetzen. Im Vergleich zu Portfolio eins doppelt so risikoreich. Das hat den Grund, dass unser Anlagehorizont über 10 Jahre in der Zukunft liegt. Daher können wir kurzfristige Schwankungen besser ausgleichen und unser risikoarmer Teil sorgt für etwas besseren Schlaf.

Diesem risikoarmen Teil spreche ich aber noch eine weitere Rolle zu. Denn das Leben spielt meist nicht so wie geplant. Womit vielleicht die Familienplanung früher oder später kommt. Nicht ganz so viel Geld benötigt wird, da die Partnerin oder der Partner auch über gewisse Rücklagen verfügt. Somit kann als Erstes der risikoarme Teil verbraucht werden. Der risikobehaftete Teil in Form der aktienbasierten ETFs könnte somit erhalten bleiben und verzinst sich immer weiter.

Wo vielleicht vorher somit der Geldbedarf bei ungefähr 10 Jahren lag, kann somit unter Umständen unbemerkt die Basis für die Altersvorsorge gelegt worden sein. Damit würde ich bei meinem Portfolio immer erst versuchen, den risikoarmen Teil zu verkonsumieren. Wenn wieder mehr finanzielle Mittel zur Verfügung stehen, kann dieser dem vorherigen Verhältnis meines Portfolios wieder angepasst werden.

Bei Portfolio 3 widmen wir uns einem Investor bzw. einer Investorin, welcher die Altersvorsorge im Blick hat. Unser Anlagehorizont beträgt 30 Jahre. Hier handelt es sich um die bestmögliche Ausgangslage. Wir haben sehr viel Zeit, um kurzfristige Rückschläge gut auszugleichen und nutzen den Zinseszinseffekt voll aus.

Unser Portfolioverhältnis würde ich bei 20:80 zugunsten des risikobehafteten Teils wählen. Beim risikoarmen Teil können wir wieder den vorher als Beispiel gewählten Staatsanleihe ETF auswählen, oder einen anderen, ähnlichen in Euro notierten Indexfonds auswählen.

Beim risikobehafteten Teil haben wir nun sogar etwas mehr Spielraum.

Wie viele ETFs sollte ich auswählen?

Grundsätzlich würde ich persönlich nie mehr als 3 verschiedene ETFs insgesamt für mein Portfolio auswählen. Zum einen treibt es die Kosten unnötig in die Höhe und zum anderen verliere ich sonst den Überblick über meine Investments. Noch dazu sich überwiegend alle ETFs ähneln. Warum das so ist? Vergleicht man mehrere aktienbasierte Indexfonds miteinander, wird man feststellen, dass die übergeordneten Bewegungen maßgeblich von der Weltwirtschaft beeinflusst werden.

Das bedeutet, läuft die Weltwirtschaft gut, bewegen sich tendenzielle viele ETFs nach oben. Wenn es zu einem Crash wie z.B. gesehen während der Coronapandemie kommt, fallen tendenziell sehr viele ETFs nach unten und erholen sich ungefähr wieder zur ähnlichen Zeit. Ich rede hierbei aber von breit gestreuten Indexfonds. Branchen orientierte Fonds können hier entweder deutlich besser oder auch deutlich schlechter abschneiden.

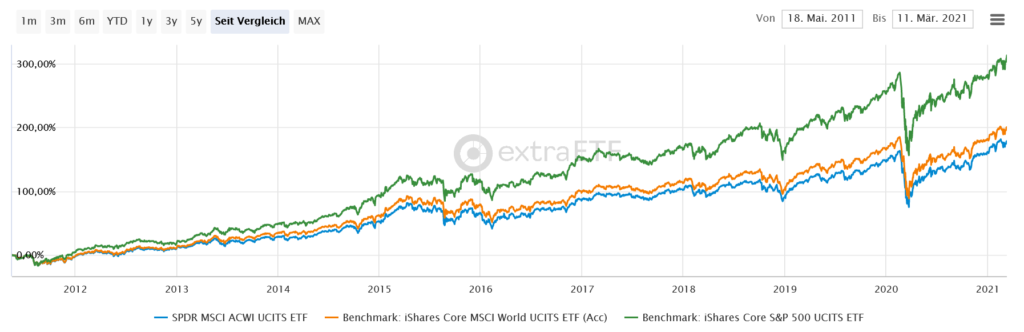

Wir können nun mehrere ETFs nach ihrer vergangenen Performance nach miteinander vergleichen. Wie wir aber wissen, haben vergangene Renditen nichts mit den zukünftigen zu tun. Sie geben uns rein nur ein Gefühl dafür, was sich gut entwickeln könnte.

Deswegen können wir exemplarisch den All World, World und S&P 500 gegenüberstellen.

Der S&P 500 bildet die 500 größten Unternehmen der USA ab und wird oftmals auch als einer der wichtigsten, wenn nicht sogar der wichtigste Aktienindex der Welt angesehen.

Nun können wir die einzelnen Indexfonds miteinander Vergleichen und können sehen, was ich vorhin damit gemeint habe, dass sich die allermeisten ETFs in etwa ähneln. Die übergeordnete Weltwirtschaft können wir einfach nicht beeinflussen und somit verlaufen die Indexfonds in etwa nach dieser Richtlinie. Jedoch ist aufgrund der Zusammensetzung des S&P 500 dieser langfristig in der Performance am besten.

Ich persönlich habe den S&P 500 ausgewählt. Da ich die Zusammensetzung sehr schätze und mehr Zukunftspotenzial darin sehe. Noch dazu halte ich die amerikanische Wirtschaft für langfristig aussichtsreich. Das ist aber nur meine persönliche Meinung. Vielleicht bist du anderer Meinung. Das hoffe ich sogar, denn nur so wirst du dich auch selber auf die Suche nach für dich passenden ETFs machen.

Im Risikoverhältnis 20:80 sieht unser Portfolio nun so aus.

Sollte ich während der Ansparphase einen Geldbedarf haben und meine Rücklagen reichen hierfür nicht aus, würde ich auch in Erwägung ziehen, nur den risikoarmen Teil so viel wie nötig aufzulösen.

Nun haben wir drei Portfolios für Anfänger aufgebaut. Drei unterschiedliche Lebenssituationen. Wie wir gesehen haben, sind die Variationsmöglichkeiten genauso vielfältig wie die einzelnen Ziele. Wie wir nun unsere Portfolios im Laufe der Jahre anpassen und zum Ende hin umstellen, werden wir in einem anderen Beitrag zusammen erarbeiten und herausfinden.

Disclaimer Die von mir in diesem Text getätigten Aussagen spiegeln ganz alleine meine Meinung wider. Es ist keine Aufforderung, die in diesem Text beschriebenen Tipps und Vorschläge auch so für dich in die Tat umzusetzen. Beachte, dass Anlagen in Aktien, ETF und Derivate riskant sind und im schlimmsten Fall zum Totalverlust führen können. Auch ich kann keine Prognose über zukünftige Verläufe treffen. Die von mir verfassten Texte und Aussagen dienen rein der Information und Weiterbildung. Links, welche mit einem* gegenzeichnet sind, sind sogenannte Affiliatelinks. Wenn du über diese Links ein Produkt oder eine Dienstleistung in Anspruch nimmst, erhalte ich eine Vergütung. Für dich bedeutet dies keine Mehrkosten. Ich empfehle zudem nur Produkte, von denen ich selber überzeugt bin und diese auch persönlich nutze.